معامله گران بیت کوین در معاملات آپشن 1,7 میلیارد دلار سود کردند

- 09 مرداد 1400

- نویسنده : کارشناس دنیای ترید

افزایش قیمت بیت کوین و رسیدن آن به 40,000 دلار، سود خوبی نصیب گاوهای سرسخت بیت کوینی کرد. ارزش کل سود معاملات آپشن 1.7 میلیارد دلار اعلام شد.

به گزارش رسانه بازار فارکس و ارزهای دیجیتال دنیای ترید، به نقل از سایت کوین تلگراف، روز جمعه ، 30 جولای 2021، در مجموع 42,850 قرارداد آپشن بیت کوین با ارزش کل 1,7 میلیارد دلار منقضی شد. از تاریخ 21 ماه می، این اولین باری است که در انقضای هفتگی، سود خوبی از قراردادهای خرید 40،000 دلاری آپشن نصیب گاوهای بیت کوینی میشود.

دو روز پیش سایت cnbc تیتر زد:

قیمت بیت کوین برای اولین بار از ماه ژوئن از 40,000 تا گذشت

این اخبار برای برخی از خریداران قراردادهای آتی و آپشن نوید بخش سود بود.

در همین راستا، سایت دیکریپت (decrypt) نوشت:

«به احتساب افزایش 10 درصدی قیمت بیت کوین در ماه گذشته، معاملهگران صعودی قراردادهای خوب و تخفیفداری خریدند.»

قراردادهای آپشن را معمولاً می توان در طول ماه، تا آخرین جمعه معامله کرد، به این معنی که کسانی که قرارداد خریداری کرده اند، می توانند تا آخرین لحظه منتظر مانده و نوسانات قیمتها را در هر زمان رصد کنند، معاملهگران می توانند قرارداد آپشن خود را اعمال کنند یا آن را به شخص دیگری بفروشند یا بگذارند قرارداد منقضی شود. |

چرا خریداران، قراردادهای آپشن خود را اعمال کردند؟

به عقیده مارسل پچمن تحلیلگر سایت کوین تلگراف، این آخرین افزایش قیمت بیت کوین، ثمرۀ شایعۀ افتتاح درگاه پرداخت ارز دیجیتال در آمازون است. اگرچه پس از تکذیب شایعه توسط غول تجارت الکترونیک، قیمت بیت کوین اندکی دچار تزلزل شد، اما دست آخر این افزایش ثابت ماند.

با نگاهی به بازارهای معاملات آپشن، میتوان گفت صرفنظر از دلایلی که باعث تقویت اخیر بازار شده است، چند انگیزه مهم نیز موجب شد که گاوها سطح 40،000 دلار را اعمال کنند.

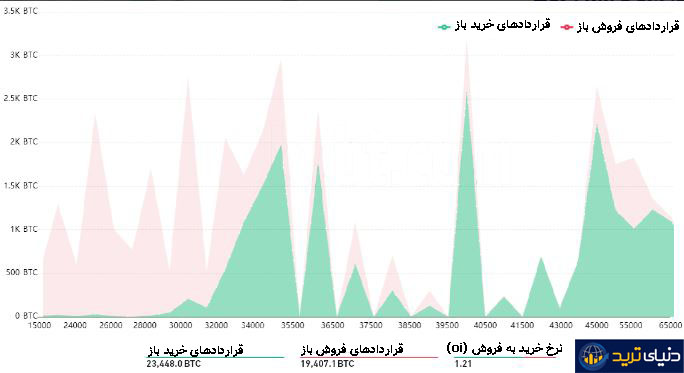

نمودار مجموع قراردادهای آپشن منعقد شده بیت کوین با نمایش قیمت اعمال مورخ 30 جولای 2021 منبع: سایت بای بیت

در حالیکه تحلیلهای اولیه، یک حرکت 21 درصدی از قراردادهای آپشن خنثی متمایل به گاوی (صعودی) را رصد کرد، طبق نرخ خرید/ فروش (که از تقسیم تعداد قراردادهای خرید بر تعداد قراردادهای فروش محاسبه میشود)، قیمت اعمال (strik) تعداد قابل توجهی از این معاملات 45,000 دلار و بالاتر از این مبلغ تعیین شده بود که کمتر از 14 ساعت پیش از تاریخ انقضا بیارزش شد.

بازار بیت کوین توی مشت گاوها

با نگاهی به نمودار، به نظر میرسد خرسها نسبت به انقضای ماهانه، بیش از حد خاطر جمع بودند. 87 درصد قراردادهای فروش موقعیت خنثی متمایل به خرسی (نزولی)، قیمت 39،000 دلار یا پایینتر داشتند. خرسها جمعه 30 جولای موفق شدند قیمت زیر این سطح را سرکوب کرده و در مجموع 105 میلیون دلار گزینه خرید در دسترس خود قرار بدهند.

در همین حال، قیمت قراردادهای خنثی متمایل به صعودی زیر سطح 39,000 دلار، به 320 میلیون دلار میرسد. نتیجه، یک سود 215 میلیون دلاری است که به نفع قراردادهای خنثی متمایل به گاوی تمام میشود.

تداوم قیمت بالای 40,000 دلار، دیروز جمعه 30 جولای باعث برتری 140 میلیون دلاری گاوها میشود. میتوان گفت حداقل تا ساعت 8 صبح به وقت جهانی که انقضای Deribit انجام میشود، این تفاوت برای توجیه افزایش قیمت بالاتر از آن سطح، کافی به نظر میرسد.

تأثیر قیمت قراردادهای آتی ماه جولای

تاریخ انقضای قرارداد آتی بیت کوین نیز به طور همزمان با قراردادهای آپشن اتفاق میافتد، اما برخلاف قراردادهای آپشن، پوزیشنهای لانگ و شورت در تمام مدت قرارداد با یکدیگر مساوی هستند.

عصر دیروز سایت کوین تلگراف در آخرین گزارش خود از معاملات آتی با پیش بینی انقضای معاملات آتی BTC با مجموع 650 میلیون دلار، خاطر نشان کرد که باید برای اعلام رقم قطعی، منتظر انقضای این قراردادها ماند و دید که سرنوشت 455 میلیون دلار معاملات اتی در صرافی CME، بزرگترین صرافی قراردادهای مشتقه، چه خواهد بود. زیرا ممکن است تا زمان انقضای قرارداد معامله گران تغییر پوزیشن دهند.

در حال حاضر ، داده های بازار معاملات آپشن، حداقل برای کوتاه مدت، تا حد زیادی به صعود گاوها کمک میکند.

تاریخ انقضا در قرارداد مشتقه (options expiry) چیست؟

تاریخ انقضا در قراردادهای مشتقه، آخرین روزی است که قراردادهای مشتقه، مانند قراردادهای آپشن (اختیار معامله) یا قراردادهای فیوچر (آتی) معتبر است. صاحبان قراردادهای آپشن، در مورد قراردادهای خود میتوانند به اختیار خود، سه کار انجام دهند.

- پیش از تاریخ انقضا، قرارداد را اعمال کنند،

- از قرارداد خارج شوند؛

- اجازه بدهند تا قرارداد در تاریخ معین منقضی و بی ارزش شود.

قرارداد کال آپشن (Call Option) اختیار خرید چیست؟

دو نوع قرار داد اختیار داریم:

- اختیار خرید (Call Option)،

- اختیار فروش (Put Option).

قرارداد اختیار خرید به خریدار این حق و اختیار را میدهند تا بتوانند سهام، اوراق قرضه، کالا، یا هردارایی دیگری را که در بورس عرضه میشود و داراییهای پایه (Underlying Asset) نام میگیرد، تحت سه شرط که در قرارداد تعیین میشود، خریداری کند:

- قیمت معین موسوم به قیمت اعمال (Strik Price)

- زمان معین یا تاریخ انقضا (Expiration date)

- قیمت بازاری قراردادهای اختیار خرید (هزینه کل – Premium)

خریدار قراردادهای اختیار خرید، زمانی از خرید خود، به سود میرسد که قیمت داراییهای پایه خریداری شده، رشد کند. برای مثال اگر کسی به میزان 100 سهم از سهام شرکتی را خریداری کند، اگر تا زمان انقضای قرارداد این سهم رشد کند، ارزش قرارداد اختیار هم نیز به موازات آن رشد میکند و اگر بالعکس ارزش سهام سقوط کند، ارزش قرارداد اختیار نیز پایین میآید.

برای انعقاد قرارداد اختیار معامله، خریدار باید یک هزینه کل یا (Premium) پرداخت کند. اگر اوضاع خوب پیش نرفت، خریدار میتواند، از قرارداد خارج شود و این هزینه کل، تنها زیانی است که از دست میدهد. اگر اوضاع خوب پیش رفت قیمت دارایی پایه از قیمت ورودی بیشتر شد و اصطلاحاً سهام سود ده شد، خریدار میتواند قراردادش را اعمال کند و سود خود را بردارد.

مطالعه این مقاله توصیه میشود: تفاوت کوین و توکن