اندیکاتور atr چیست؟آموزش ترسیم+تنظیمات+بررسی کاربرد (ویدئوآموزشی)

- 15 آبان 1400

- نویسنده : کارشناس دنیای ترید

اندیکاتور atr (بخوانید ای تی آر) مخفف Average true range و یکی از ابزارهای تحلیل تکنیکال است. در کل اندیکاتورها ابزارهای کمکی هستند که شما بر روی نمودار یا چارت معاملاتی ترسیم میکنید تا به شما در تشخیص خصوصیاتی مانند جهت روندها و قدرت و ضعف آنها، نقاط حمایت و مقاومت و غیره کمک کنند. سپس بر اساس این تخمینها شما نقاط ورود و خروج از معاملات، میزان معامله (اندازه هر موقعیت) و دیگر تصمیمات را اتخاذ میکنید. اندیکاتور atr را میتوان «میانگین بازه واقعی» ترجمه کرد. علت این نامگذاری به کارکرد این اندیکاتور برمیگردد که با دو چیز سر و کار دارد: بازههای نوسان قیمت و متوسط این نوسانات.

آموزش اندیکاتور atr (ویدئو)

در این فیلم کوتاه میتوانید به سادگی فرا بگیرید که چگونه اندیکاتور atr را ترسیم کنید، تنظیمات بهینه را روی آن اعمال کرده و سپس از آن سیگنال بگیرید.

معرفی اندیکاتور atr

در هر نمودار معاملاتی با مفهومی به نام نوسانات یا volatility سر و کار داریم. به بیان ساده، نوسان قیمت به بالاترین و پایینترین نقاطی اشاره میکند که قیمت در هر دوره به آن میرسد و بازه نوسان همان اختلاف این بالاترین نقطه (سقف) و پایینترین نقطه (کف) قیمت در آن دوره است. زمانی که میگوییم نوسانات بازار در حال افزایش است یعنی فاصله این نقاط کف و سقف دارد بیشتر میشود و برعکس، زمانی که این فاصله کاهش یابد میگوییم که نوسانات یا volatility کمتر شده است.

برای کار با اندیکاتور atr درک مفهوم نوسانات ضروری است، چون به عنوان یک معاملهگر شما معمولا سعی دارید در این نقاط کف و سقف دست به خرید یا فروش بزنید. کار اصلی اندیکاتور atr این است که به شما کمک کند حدس بزنید این کفها و سقفها قرار است در کجا تشکیل شوند.

در اوایل پیدایش، اندیکاتور atr فقط در بازارهای کالاها یا commodities استفاده میشد، اما امروزه در دیگر بازارهای معاملاتی نیز از آن استفاده میشود.

فرمول محاسبه اندیکاتور atr

اول از هر چیز خیالتان راحت باشد که نیازی نیست خود شما اندیکاتور atr را محاسبه کنید، چون تمامی پلتفرمهای معاملاتی این اندیکاتور را برای شما رسم میکنند و فقط نیاز دارید که آنرا تنظیم کنید. اما ارائه روش محاسبه اندیکاتور در اینجا علت دارد: اگر بدانید که اساسا این اندیکاتور بر چه اساسی محاسبه میشود، درک بهتری از آن خواهید داشت و در واقع بهتر میتوانید حرکات و تغییرات اندیکاتور را بخوانید و تفسیر کنید.

همانطور که گفتیم atr به معنای میانگین بازه حقیقی است، پس در اولین مرحله باید بازه حقیقی یا True Range محاسبه شود تا در مرحله بعدی بتوان میانگین آنرا به دست آورد. بازه عادی در هر دوره (مثلا یک روز) بسیار ساده است و صرفا کافی است که اختلاف قیمت سقف و کف در آن دوره را به دست آورید. اما محاسبه بازه حقیقی کمی پیچیدهتر است. به طور کلی بازه حقیقی بزرگترین مقدار این سه است:

- حداکثر (ماکزیمم) مقدار قیمت سقف منهای قیمت کف؛

- قدر مطلق سقف منهای قیمت پایانی؛

- قدر مطلق کف منهای قیمت پایانی.

همانطور که گفتیم از سه مقدار بالا هر کدام که بزرگتر باشد، به عنوان بازه حقیقی یا True Range تعیین میشود.

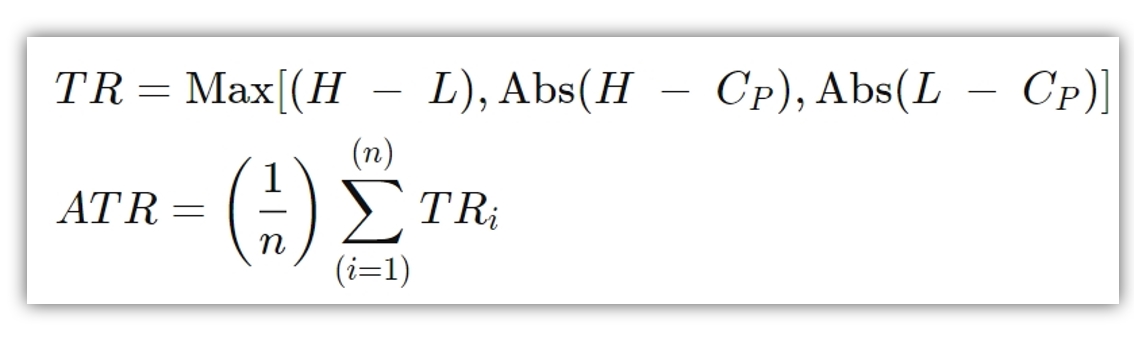

به زبان ریاضی، فرمول محاسبه بازه واقعی یا TR و میانگین بازه حقیقی یا atr به شرح زیر است:

در این فرمول:

- TRi یک بازه واقعی مشخص است.

- n تعداد دورهها است.

- Cp قیمت پایانی (قیمت بستهشدن معاملات) در هر دوره است.

اضافه کردن اندیکاتور atr به نمودار و تنظیمات آن در متاتریدر

شما ممکن است از پلتفرم متداولی مانند متاتریدر یا هر پلتفرم دیگری استفاده کنید، اما در کل روند اضافه کردن این اندیکاتور در تمامی پلفترمها کم و بیش مشابه است.

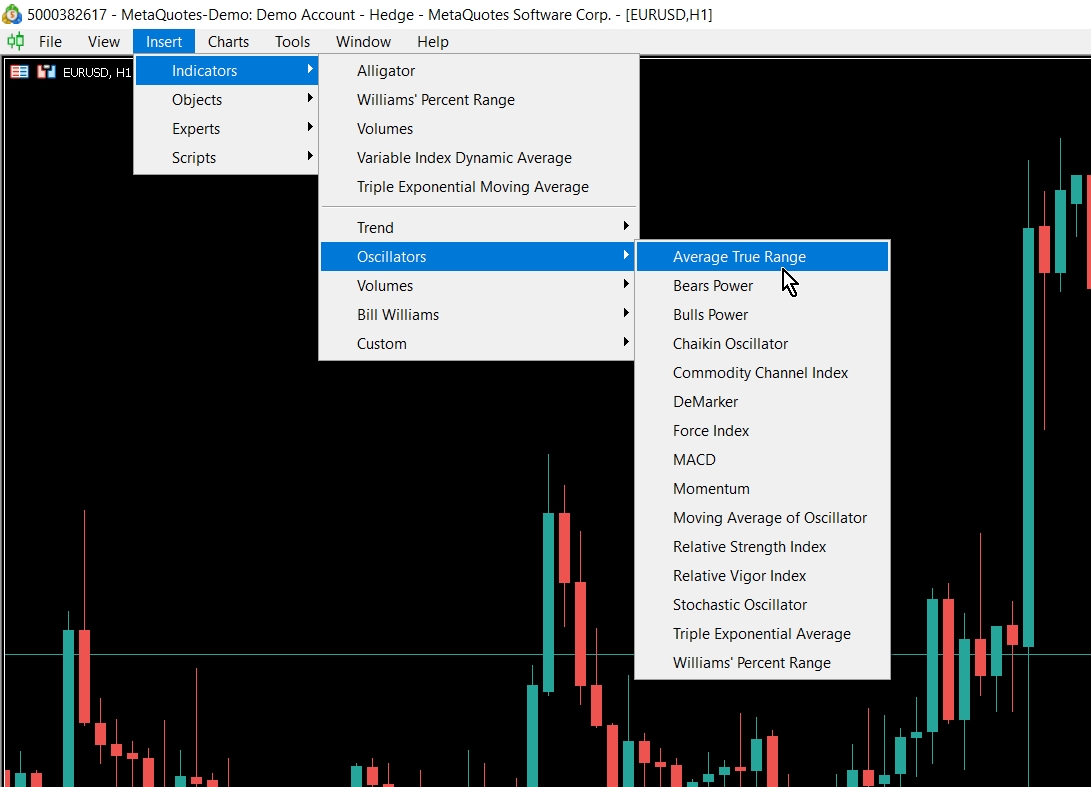

در پلفترم متاتریدر از مسیر زیر میتوان اندیکاتور atr را به نمودار معاملات اضافه کرد:

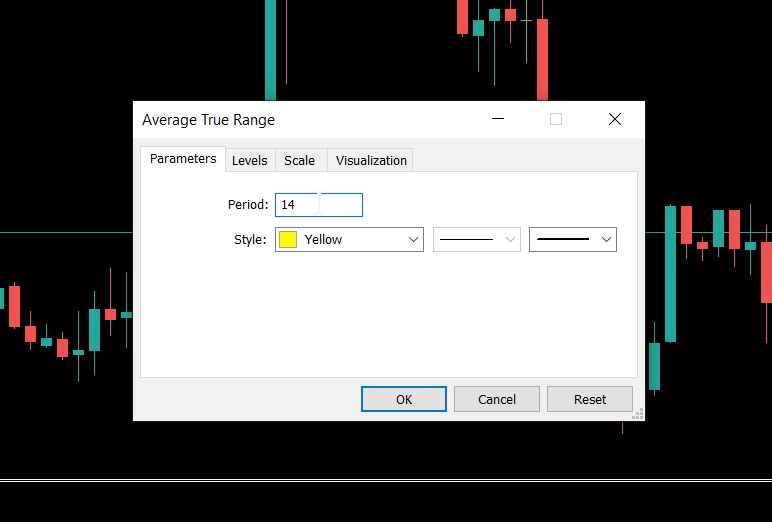

Insert > Indicators > Oscillators > Average True Range

در پنجره بعدی تنظیمات کلی اندیکاتور قابل دسترس است. گزینه Period تعداد دورههایی است که قرار است اندیکاتور برای آن محاسبه شود. در این نمودار چهارچوب زمانی یا تایم فریم ما روزانه است، یعنی هر یک از شمعهای نمودار پرایس اکشن یک روز را نشان میدهند. پس اندیکاتور برای ۱۴ روز محاسبه و ترسیم میشود.

اگر قصد داشته باشید تا در بازه زمانی کوتاهتری معامله کنید میتوانید مقدار دوره را کمتر انتخاب کنید. در مقابل اگر قصد داشته باشید در بازه طولانیتری معامله کنید میتوانید مقدار دوره را افزایش دهید.

در اینجا ما تنظیمات را به حالت پیشفرض روی ۱۴ دوره رها کرده و اندیکاتور را ترسیم میکنیم. برای دید بهتر، رنگ آنرا زرد انتخاب کرده و ضخامت خط را از مستطیل سمت راست افزایش میدهیم.

اگر این مراحل را انجام دهید، اندیکاتور به صورت زیر روی نمودار ترسیم میشود. توجه کنید که اندیکاتورهایی مانند atr که به دسته نوسانگرها یا Oscillators تعلق دارند معمولا زیر نمودار رسم میشوند، بر خلاف اندیکاتورهای روند که روی خود نمودار رسم میشوند.

چرا و چگونه از اندیکاتور atr در معامله استفاده کنیم؟

حال که میدانیم کاربرد اصلی اندیکاتور atr نشان دادن محدوده نوسانات قیمت است، میتوانیم درباره نحوه استفاده از آن صحبت کنیم. اول از هر چیز باید توجه کنید که اندیکاتور atr در کل شاخصی نسبی است، یعنی همیشه باید آنرا با مقادیر پیشین مقایسه کنید تا حدس بزنید که نوسانات بازار چه وضعیتی دارند. به این علت ممکن است دو شخص متفاوت از یک مقدار اندیکاتور برداشتهای متفاوتی داشته باشند.

اصلیترین کاربرد اندیکاتور atr در تعیین نقاط خروج از یک موقعیت است. خروج از موقعیت یا بستن موقعیت به چه معناست؟ فرض کنید که شما در فارکس به میزان مشخصی در جفتارز EURUSD دست به خرید زدهاید. پس اکنون شما در این جفتارز یک موقعیت باز یا اصطلاحا وارد یک موقعیت شدهاید. این موقعیت باید زمانی به فروش برسد یا اصطلاحا بسته شود تا به علت افزایش ارزش برای شما سود بیاورد و یا به سبب کاهش ارزش باعث زیان شود.

از طرف دیگر ممکن است در نقطهای دست به فروش بزنید با این امید که با قیمتی پایینتر دوباره آنرا بخرید (و سپس با افزایش قیمت بفروشید). در این حالت نیز هنگام فروش شما وارد یک موقعیت شدهاید و زمانی که دست به خرید بزنید، آن موقعیت را بستهاید یا از آن خارج شدهاید.

اندیکاتور atr به شما کمک میکند تا فارغ از این که در کجا وارد یک موقعیت شدهاید، تشخیص بدهید که در کجا از آن خارج شوید.

مطالعه این مقاله پیشنهاد میشود: اندیکاتور adx

استفاده از اندیکاتور atr برای تعیین حد ضرر یا stop loss

برای مثال، در تکنیکی که به آن «خروج چلچراغی» یا Chandelier Exit میگویند از این اندیکاتور استفاده میشود. در این تکنیک شما مقدار atr را برای نقطهای به دست میآورید و سپس حد ضرر دنبالهدار یا Trailing Stop Loss را به عنوان مضربی از آن تعریف میکنید. خب در اینجا بهتر است مفهوم حد ضرر دنبالهدار را به طور خلاصه توضیح دهیم.

حد ضرر معمولی به معنای این است که شما نقطه مشخصی را به عنوان جایی تعیین میکنید که اگر قیمت به آن رسید، دست به فروش بزنید. این حد ضرر میتواند در پلتفرم معاملاتی تنظیم شود تا با کاهش قیمت به صورت خودکار اجرا شود و یا میتوانید خودتان دستی آنرا اجرا کنید.

مثلا اگر قیمت کنونی جفتارز EURUSD برابر با ۱.۳۰۰۰ باشد و شما دست به خرید بزنید، شما میتوانید حد ضرر را در نقطه ۱.۲۹۹۰ قرار دهید. در این صورت اگر قیمت ۱۰ پیپ کاهش یابد و به ۱.۲۹۹۰ برسد دستور فروش اجرا میشود.

حد ضرر دنبالهدار نیز همین کاربرد را دارد، اما به عنوان میزان زیان یا درصد آن تعریف میشود و از این رو اگر قیمت به نفع شما حرکت کند حد ضرر هم در جهت آن حرکت میکند.

مثلا فرض کنید در مثال بالا هنگامی که دست به خرید میزنید قیمت در نقطه ۱.۳۰۰۰ قرار دارد و شما حد ضرر دنبالهدار را به میزان ۱۰ پیپ و یا درصدی خاص تعیین میکنید، یعنی میگویید که فرضا اگر قیمت ۱۰ پیپ کاهش یافت دستور فروش اجرا شود.

در این صورت اگر رفتار قیمت به نفع شما عمل کند و مثلا قیمت از این نقطه ۲۰ پیپ بالاتر برود و به ۱.۳۰۲۰ برسد، حد ضرر شما نیز ۲۰ پیپ بالا میرود و به ۱.۳۰۱۰ میرسد. اما اگر قیمت کاهش بیابد و در واقع پرایس اکشن به ضرر شما عمل کند، حد ضرر در همان ۱.۲۹۹۰ باقی میماند.

پس در تکنیک خروج چلچراغی، ابتدا بالاترین سقفی که از زمان باز کردن موقعیت ثبت شده را نگاه میکنیم، سپس حد ضرر دنبالهدار را نسبت به آن سقف تعیین میکنیم (به عنوان نقطه خروج). فاصله این حد ضرر از سقف مذکور، مضربی از اندیکاتور atr است، مثلا میتواند یک برابر، دو برابر یا سه برابر آن و یا بیشتر باشد.

مثلا اگر ما در نقطه ۱.۳۰۰۰ وارد معامله شویم و سپس بالاترین سقفی که قیمت ثبت میکند برابر با ۱.۳۰۵۰ باشد و اندیکاتور atr مقدار ۰.۰۰۹۴ داشته باشد، میتوانیم نقطه خروج را بدین صورت تعیین کنیم: ابتدا مقدار atr را در رقم مد نظر ضرب میکنیم (مثلا اگر در ۲ ضرب کنیم مقدار ۰.۰۱۸۸ به دست میآید). سپس این مقدار را از بالاترین سقف (۱.۳۰۵۰) کم میکنیم که برابر با ۱.۲۸۶۲ میشود. حد ضرر دنبالهدار را در همین جا، یعنی ۱.۲۸۶۲ قرار میدهیم.

آیا اندیکاتور atr روند را نشان میدهد؟

کاربرد اصلی اندیکاتور atr پیشبینی و تشخیص روندها نیست و به عبارت دیگر به شما نمیگوید که قرار است نمودار به کدام سو شاهد شکست باشد. اما میتوان بر اساس این اندیکاتور روی روندها شرط بست. برای این کار شما میتوانید مقدار اندیکاتور atr را به قیمت پایانی یک روز (یا دوره) اضافه کنید تا مثلا رقم الف به دست آید. سپس در روز بعد اگر قیمت از حد الف بالاتر رفت، دست به خرید بزنید.

منطق این روش این است که اگر قیمت پایانی امروز بالاتر از قیمت پایانی دیروز به علاوه مقدار atr باشد، میتوان گفت که نوسانات بازار دچار تغییر شده است. در این حالت اگر شما دست به خرید بزنید دارید روی ایجاد روند صعودی شرطبندی میکنید و اگر دست به فروش بزنید، شرط خود را روی روند نزولی بستهاید.

طبیعتا برای این که تشخیص بدهید آیا روند قرار است صعودی یا نزولی باشد، میتوانید از تحلیل پرایس اکشن و الگوهای شمعی و همچنین اندیکاتورهایی که در تشخیص روند به شما کمک میکنند استفاده کنید.

مطالعه این مقاله پیشنهاد میشود: آموزش فیبوناچی

نوسانگیری با اندیکاتور atr

به طور کلی اندیکاتور atr به شما میگوید که میانگین نوسانات قیمت در هر بازه زمانی چقدر بوده است و بدین ترتیب به شما کمک میکند که صحیح یا کاذب بودن بعضی سیگنالها را بهتر تشخیص دهید و یا بدانید که به چه میزان باید در ورود به موقعیتها احتیاط کنید.

فرض کنید که مقدار اندیکاتور atr حاکی از این است که در دورهای ۱۰ روزه قیمت در بازهی ۵۰ پیپ نوسان داشته است. حال بدون این که رویداد بنیادی (فاندمنتال) خاصی اتفاق افتاده باشد-مثلا آمار یا گزارشی تاثیرگذار منتشر شده باشد، اتفاق خاصی در حوزه اقتصاد افتاده باشد و غیره-که بتواند موجب افزایش پایدار قیمت شود، ناگهان شاهد بالاتر رفتن قیمت به میزان 80 یا ۱۰۰ پیپ هستید که اختلاف قابل توجهی با مقدار عادی دارد.

در چنین حالتی شاید فکر کنید که ممکن است این افزایش قیمت ادامه پیدا کند، اما از طرف دیگر میبینید که قیمت به طور میانگین در بازه ۵۰ پیپ نوسان داشته و بدین ترتیب، این افزایش ۷۰ پیپ با رفتار عادی قیمت متفاوت است. پس باید یا این سیگنال خرید صرفنظر کنید و یا اگر هم تصمیم گرفتهاید که روی افزایش قیمت شرط ببندید، در این کار احتیاط به خرج دهید.

برعکس این شرایط هم صادق است. اگر کاهش قیمت خارج از بازه atr باشد و فکر کنید که زمان خوبی برای فروش است، منطق حکم میکند که با احتیاط بیشتری تصمیم به فروش بگیرید چون ممکن است این کاهش ناگهانی گذرا باشد و دوباره نمودار به بازه معمول خود که توسط atr تعریف شده برگردد.

محدودیتهای اندیکاتور atr

مانند تمام متدها، اندیکاتور atr نیز کامل نیست و نقاط ضعفی دارد. برجستهترین محدودیت اندیکاتور atr این است که مقداری نسبی است و نه مطلق، یعنی atr هر روز بر حسب مقادیر دورههای پیش محاسبه میشود. در چنین اندیکاتورهایی تنوع و تفاوت برداشتها و تعبیرها بیشتر است چون ممکن است شخصی میزان نوسانات را حاکی از شکست قابل توجه در قیمت بداند و انتظار ایجاد روندی خاص یا تغییر روند را داشته باشد، اما شخص دیگری ممکن است خلاف این دیدگاه را داشته باشد.

در کل قانون مشخصی وجود ندارد که به شما بگوید چه مقداری از atr به معنای رخدادی معنادار در نمودار معاملاتی است و خود شما هستید که باید بر حسب دورههای قبلی این را حدس بزنید.

محدودیت دیگر اندیکاتور atr این است که اساسا بازهی معمول نوسانات قیمت را نشان میدهد و نه جهت روندها را؛ و به این علت ممکن است گاهی درک سیگنالهای آن دشوار باشد. به خصوص زمانی که به نقطه معکوس شدن روندها برسیم (که اصطلاحا به نقاط محوری یا pivot مشهور هستند) ممکن است این اندیکاتور چندان قابل اتکا نباشد.

فرضا ممکن است در یک دوره پرایس اکشن حرکت بزرگی بر خلاف روند حاکم داشته باشد و به دنبال آن مقدار atr نیز افزایش بیابد و در نتیجه چندان نتوان برای تشخیص این که آیا قرار است روند قدیمی معکوس شود به آن اتکا کرد. در کل اندیکاتورهای نوسانگر در مقابل تغییرات بزرگ قیمت دچار ضعف هستند و در چنین نقاطی از دقت و اطمینانپذیری آنها کاسته میشود.

در کل میتوان از اندیکاتورهای دیگری در کنار atr استفاده کرد تا دقت سیگنالهای ما افزایش یابد.

جمعبندی اندیکاتور atr

در این مقاله اندیکاتور atr را بررسی کردیم. دیدیم که این اندیکاتور در کل به نوسانگرها تعلق دارد، دستهای از اندیکاتورها که در پایین نمودار رسم میشوند. از اندیکاتور atr میتوان در بازارهای سهام، فارکس، کالاها و غیره استفاده کرد.

یکی از اصلیترین تکنیکهای استفاده از این اندیکاتور استفاده از آن برای تعیین حد ضرر با استفاده از حد ضرر دنبالهدار یا trailing stop loss است. همچنین با این اندیکاتور تا حدی میتوان حدس زد که نوسانات قیمتی که خارج از روند معمول هستند تا چه حد قابل اتکا میباشند.

در پایان پیشنهاد میکنم که ویدیوی آموزشی اندیکاتور را هم مشاهده کنید تا به طور دقیقتر با استفاده از آن در پلتفرمهای معاملاتی آشنا شوید.

مطالعه این مقاله پیشنهاد میشود: اندیکاتور سوپر ترند

ارسال دیدگاه

0 دیدگاه