پنج رخداد مهم پیش رو در فارکس

- 04 مرداد 1400

- نویسنده : کارشناس دنیای ترید

دیلی فارکس:

مروری بر هفته پیش روی فارکس

◀️آخرین هفته جولای شاهد تقویم اقتصادی پربار، خصوصا برای دلار آمریکا است. آمار سفارشات کالاهای پردوام ماه ژوئن، شاخص اطمینان مصرفکنندگان (consumer confidence) ماه جولای، نشست ماه جولای کمیته FOMC، و گزارش تولید ناخالص ملی (GDP) فصل دوم ۲۰۲۱.

◀️ به علاوه، گزارش نرخ تورم استرالیا و کانادا و همچنین GDP مکزیک نیز در روزهای آینده منتشر خواهد شد که احتمالا منجر به افزایش پتانسیل نوسان دلار استرالیا، دلار کانادا، و جفتارزهای پزو مکزیک خواهد شد.

◀️ در کل، تغییرات اخیر موقعیت خردهمعاملهگران حاکی از سوگیری ترکیبی دلار آمریکا است.

انتشار نرخ تورم فصل دوم استرالیا (CPI) در چهارشنبه ۲۸ جولای، ساعت ۱:۳۰ گرینویچ

مانند بیشتر اقتصادهای توسعهیافته، فشار قیمتی در استرالیا شروع به افزایش کرده است. طبق گزارش بلومبرگ، نرخ تورم کل استرالیا در فصل دوم ۲۰۲۱ شاهد افزایش ۳.۸ درصد سالانه خواهد بود که نسبت به نرخ ۱.۱ درصد فصل اول افزایش قابل توجهی است.

در حالی که تورم کل دارد از بازه هدف ۱ تا ۳ درصد بانک مرکزی استرالیا فراتر میرود، موضع این بانک هنوز مبنی بر کوتاهمدت بودن این افزایش و عدم افزایش نرخ بهره اصلی تا مارس ۲۰۲۳ است. با توجه به ضعف دلار استرالیا در هفتههای اخیر، افزایش تورم ممکن است منجر به تقویت انتظارات کوتاهمدت و بالاتر رفتن ارزش دلار استرالیا شود.

گزارش نرخ تورم ماه جولای کانادا در ۲۸ جولای ساعت ۱۲:۳۰ گرینویچ

طبق گزارش بلومبرگ، پیشبینی میشود که نرخ تورم CPI کانادا در ماه ژوئن نیز حاکی از کاهش از ۳.۶ درصد سالانه به ۳.۲ درصد باشد. تورم هسته نیز بدون تغییر برابر با ۲.۸ درصد سالانه پیشبینی میشود. بانک مرکزی کانادا هم اکنون نیز قدم بعدی کاهش محرکهای مالی خود را اعلام کرده است و از این رو، احتمال کمی وجود دارد که تورم آتی منجر به سوگیری ضدتورمی این بانک در آینده خیلی نزدیک شود (و از این رو جفتارزهای دلار کانادا در مسیر کنونی خود باقی خواهند ماند).

جلسه نرخگذاری و کنفرانس مطبوعاتی بانک فدرال آمریکا در ۲۸ جولای ساعت ۱۴ گرینویچ

جلسه ماه جولای کمیته FOMC در چهارشنبه برگزار خواهد شد. این جلسه معمولا به سبب این که بین جلسه ماه ژوئن FOMC (که پیشبینیهای اقتصادی جدید یا SEPها در آن منتشر میشود) و جلسه ماه آگوست در جکسون هول برگزار میشود، کمتر مورد توجه قرار میگیرد. ولی اکنون با توجه به افزایش نگرانیها درباره کرونای دلتا، توجه بیشتری به خود جلب کرده است.

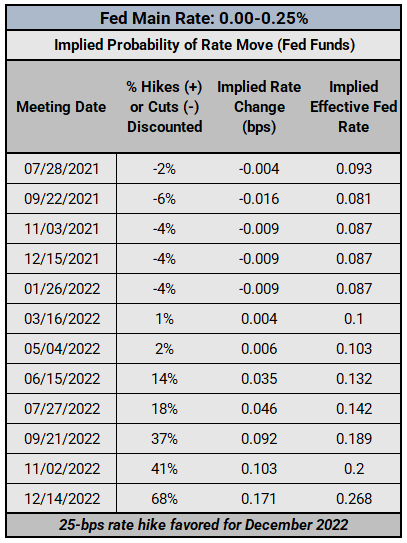

انتظارات نرخ بهره بانک فدرال آمریکا (۲۶ جولای ۲۰۲۱)

پیش از جلسه ماه جولای کمیته FOMC، قراردادهای آتیه (فیوچرز) صندوق فدرال اکنون احتمال ۲ درصدی کاهش ۲۵ نقطه مبنا (bps) در نرخ بهره را در قیمتها اثر دادهاند که مقدار کمی است. اما انتظارات بلندمدتتر تا حد زیادی کاهش یافتهاند. در واقع، یک ماه پیش قراردادهای صندوقهای فدرال احتمال ۶۳ درصدی افزایش ۲۵ نقطه مبنا در نرخ بهره بانک فدرال را در قیمتهای دوره سپتامبر ۲۰۲۲ اثر دادند. اما این احتمال اکنون به ۳۷ درصد کاهش یافته است. در عین حال، دسامبر ۲۰۲۲ ماه مطلوب برای اولین تغییر نرخ است که احتمال ۶۸ درصدی برای آن پیشبینی میشود.

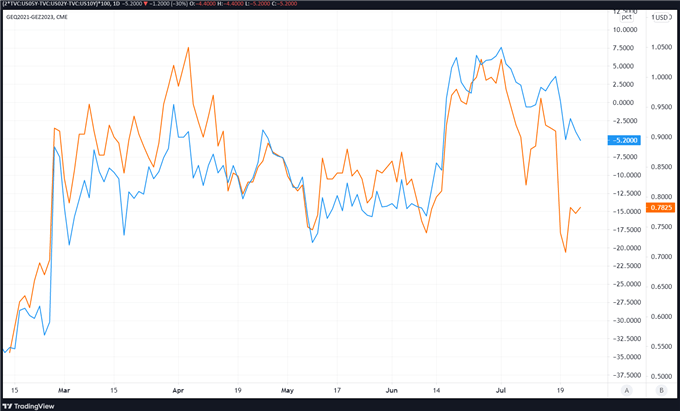

کاهش انتظار افزایش نرخ بهره بانک فدرال را میتوان از منظری دیگر نیز بررسی کرد. میتوانیم بر مبنای قراردادهای یورودلار (Eurodollar) بسنجیم که آیا افزایش نرخ دیگری توسط بانک فدرال دارد در قیمتها اثر داده میشود یا خیر. این کار را میتوان با بررسی اختلاف هزینه استقراض برای بانکهای تجاری در افق زمانی مشخصی از آینده انجام داد. نمودار پایین اختلاف (یا اسپرد، spread) بین هزینههای استقراض مابین قراردادهای منتهی به آگوست ۲۰۲۱ و دسامبر ۲۰۲۳ نشان میدهد. بدین ترتیب میتوان دید در دوران میانی بین آگوست ۲۰۲۱ و دسامبر ۲۰۲۳ نرخ بهره به کدامین سو میرود.

اختلاف ارزش قراردادهای آتیه (فیوچرز) یورودلار (آگوست ۲۰۲۱ تا دسامبر ۲۰۲۳): نمودار روزانه نرخ (۱۴ فوریه تا ۲۳ جولای ۲۰۲۱)

پس از گزارش NFP (حقوقبگیران بخش غیر کشاورزی) در نقطه اوج ماه جولای، افزایش نرخ بهره به ارزش ۱۰۳ نقطه مبنا تا دسامبر ۲۰۲۳ وجود داشته است. حال تنها ۷۸ نقطه مبنا در قیمت تاثیر داده شده است. بازارها اکنون دیدگاه ضدتورمی کمتری نسبت به جلسه FOMC دارند. در طول این ماه، احتمال یک افزایش کامل نرخ محو شده است. به علاوه، شاخص پروانه 2s5s10s که از آن برای ردگیری تغییرات غیرموازی در منحنی بازده (yield curve) استفاده میشود نیز معکوس شده است. نشانهای دیگر مبنی بر این که بازارهای اوراق قرضه باور دارند که بانک فدرال موضع ضدتورمی کمتری دارد.

گزارش تولید ناخالص ملی (GDP) فصل دوم آمریکا در پنجشنبه ۲۹ جولای ساعت ۱۲:۳۰ گرینویچ

طبق گزارش بلومبرگ، در فصل دوم ۲۰۲۱ اقتصاد آمریکا شاهد رشد سالانه ۸.۶ درصدی از روند ۶.۴ درصدی فصل پیشین بود. معمولا اقتصادهای توسعهیافته مانند آمریکا نرخ رشدی بین ۲ تا ۳ درصد دارند و شکی نیست که محرکهای مالی بانک فدرال و دولت بایدن، در کنار اثر مبنای آماری حاصل از گذر از پاندمی اکنون به تقویت ارقام کمک کردهاند.

ولی به سبب نگرانی از کرونای دلتا، معاملهگران ممکن است توجه کمتری به گزارشات گذشتهنگر داشته باشند. تنها انحرافی قابل توجه از تقریبها میتواند منجر به قیمتگذاری دوباره بر حسب احتمال تغییر نرخ بهره توسط بانک فدرال شود، خصوصا به دنبال جلسه کمیته FOMC در ماه فدرال.

گزارش نرخ تورم ماه جولای منطقه یورو در جمعه ۳۰ جولای ساعت ۹ گرینویچ

به گزارش بلومبرگ، پیشبینی میشود نرخ تورم هسته منطقه یورو در ماه جولای (flash CPI) حاکی از کاهش اندک سالانه از مقدار ۰.۹ درصد در ماه مه به ۰.۸ درصد در ماه جولای باشد. در این حال، انتظار میرود گزارش GDP فصل دوم ۲۰۲۱ منطقه یورو حاکی از افزایش ۱۳.۲+ درصدی سالانه در مقایسه با عدد ۱.۳- درصد فصل اول ۲۰۲۱ باشد. به سبب قرنطینههای کوچکی که به سبب شیوع کرونای دلتا اخیرا در اروپا برقرار شدهاند، نگرانیهایی وجود دارد که دادهها منقضی شده باشند و بدین وسیله بازارها به آنها اعتنا نکنند.

در کل، جلسه سیاستگذاری ماه جولای بانک مرکزی اروپا به سبب اظهارات رئیس آن، کریستین لگارد واجد اهمیت بود. او عنوان کرد که سیاست بانک «به طور دائمی حمایتی خواهد بود» و از این رو باعث شد قدرت اثرگذاری انتشار آمار اقتصادی در آینده نزدیک کاهش یابد. مانند گزارش GDP آمریکا، تنها انحرافی قابل توجه از تقریبها میتواند منجر به تغییر قابل توجه در جفتارزهای یورو شود.